以下是本文的几个看点:

国内长租公寓市场容量有多大?龙头公司市场占有率几何?

四类主要玩家:开发商类、中介类、酒店类、创业类,各自优势和挑战在哪?

未来品牌公寓三种模式:集中式、分散式、托管式,哪种盈利能力最强?

长租公寓行业及龙头公司估值情况如何?

1、市场空间

存量时代来临,资本风口向服务与管理端转移

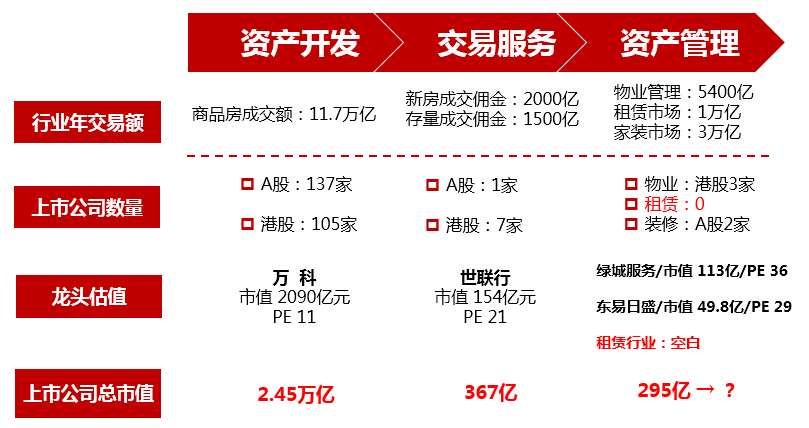

传统的房地产业务阶段上大致可以分为开发、交易、资产管理三个环节。按目前的市场空间估算,整个房地产服务市场空间在5.3万亿左右,市场中目前为止仍未成长出一个千亿市值的公司,A股市场中唯一的地产服务类公司世联行市值只有160亿左右,可见行业投资价值仍未得到充分挖掘。

图1:房地产住宅服务市场容量整体达5.3万亿

来源:华菁证券研究所

三大因素助推行业加速

房价的上涨已经将一部分人挡在了买房的门槛之外。本轮的周期中一个重要的特征是超过70%的交易属于连环交易,这说明资产买卖越来越只限于有房人群进行换房交易和投资,变成了有产者之间的游戏。没有买房的人将越来越无法“上车”,只能转向租赁市场寻求长期的居住场所。

从2015年开始,从中央到地方都出台了多项鼓励租赁业务发展的政策,包括商业用房改租赁可以享受民水民电,给予住房租赁机构或个人税收优惠,推进REITS的试点等。租赁市场从顶层设计上获得了政策红利,推动行业蓬勃发展。

此外,租赁市场长期存在的底层因素,如90后进入主力消费市场带来消费升级的需求,以及租赁市场信息不对称和装修不符合需求等行业痛点的改善,也在以上周期背景和顶层设计的推动下产生了共振效应,使得整个品牌租赁市场进入一个新的加速阶段。

国内租赁市场长期空间5万亿

从趋势上看,租赁市场的GMV由两个指标决定,一是住房自有率,二是租金开支占收入的比重。

我们国家目前的住房自有率没有官方的数据可以支撑,行业内各种抽样调查的数据大约在75%的范围内。根据国际经验,经济越发达,住房自有率越低。随着经济的进一步发展,整体住房自有率预计还有10个点以上的下降空间。

图2:经济越发达住房自有率越低

来源:各国统计局,华菁证券研究所

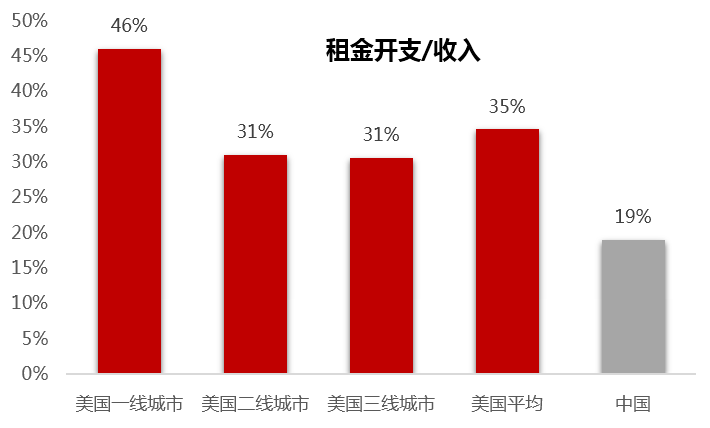

从另一个价格指标租金开支占收入比重来看,2016年我国的比重为19%,而从美国的经验看,全国平均为35%,一线城市平均为46%,二、三线均为31%。无论比照哪个标准,我国租赁人群在租金上的开支都有10个点以上的提升空间。在住房自有率和租金占比变化的共同作用下,预计2027年我国租赁市场将达到5万亿。

图3:中国居民租金开支仍有提升空间

来源:国家统计局,Zzillows,华菁证券研究所

龙头公司管理规模将超100万间

我们预测未来中国的品牌公寓将同时存在集中式、分散式和托管式三种模式。整体品牌公寓的市场占有率将分布在10-15%的范围内。

我国目前品牌公寓的数量不到200万间,占整体租赁市场的比重约为2%,集中式公寓龙头公司的平均管理规模在2-3万间左右,分散式公寓龙头公司管理规模在50万间左右。未来品牌公寓如果能达到10%的市场占有率,整体的公寓数量将达到1060万间,Top10的管理公司平均管理间数为46.8万间,TopOP2的公司平均的管理数量将达到99.3万间。

目前美国排名第一的公寓管理公司Greystar管理41.6万间,日本排名第一的公寓管理公司大东建托管理97.8万间。合理推测下,未来中国排名第一的品牌公寓管理公司将会管理超过100万间。

2、玩家分析

企业面临的现实困境

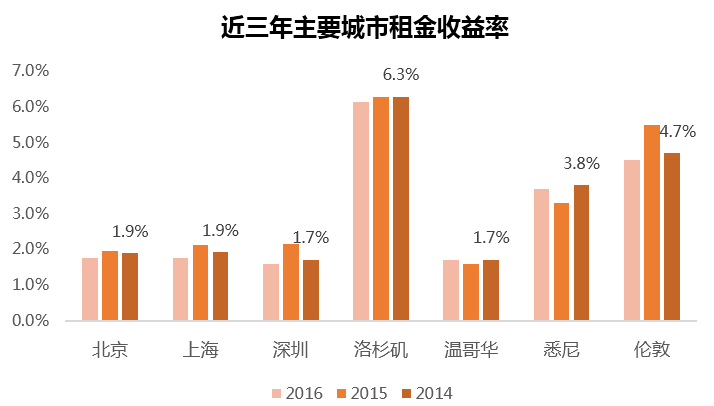

我国的长租公寓领域的公司一直处于谨慎发展状态中,原因之一是资产价格的高企导致国内租金回报率长期较低,这使得长租公寓的拿房成本高且企业很难在起步阶段自持物业;另一方面,在全球主要发达经济体利率趋于0甚至负的情况下,我国市场利率仍然长期在4%以上的水平,企业融资成本较高。过低的资产收益率和高企的融资成本,很大程度上限制了企业加杠杆快速做大的可能性。

图4:国内核心城市资产价格收益率,低于主要可比发达国家城市

来源:Wwind,Zzillows,华菁证券研究所

另外,我们根据目前的数据对长租公寓的息税前利润率做了敏感性分析。入住率在95%的情况下,拿房成本达到租金收入的60%则息税前利润率为0。人房比达到11人/百间则息税前利润率也将为0。综合来看,55%的拿房成本占比和百间65%的入住率是盈利的临零界点。

这样的利润结构意味着长租公寓领域并不是一个盈利空间很丰厚的行业,对于已经进场和试图进场的玩家这依然是个有门槛的行业,无论是资源获取端还是运营管理端,市场参与者都行走在刀刃上,稍有不慎都将无利可图赔本出场。

股权融资助力万亿市场竞速跑

对于长租公寓这样一个资金和资源双密集型的行业,由于债权融资操作空间太小,使得在抢占市场份额的竞速赛跑中借助股权融资的力量来做大变得十分必要。

我们看到长租公寓领域的公司近些年在私募PE市场上十分活跃,创业型的长租公寓公司在私募PE市场几乎每年进行1-2轮股权融资,我们统计的6家平均管理规模在2-3万间的代表企业目前累计已从股权市场融资接近60亿元人民币,这对于一个未来龙头管理规模将超过100万间、行业空间在万亿级别的市场投入而言仍然只是杯水车薪的投入。

在目前定增受限、债务成本居高不下的市场环境下,即使背靠拥有A股上市公司平台的长租公寓公司在发展业务时也将目光投向了股权融资市场,试图借力股权融资加速业务发展。可以预见未来长租公寓领域将会是股权融资市场十分活跃的板块。

四类市场参与者“招数”拆解

我们判断未来资金与和资源端的优势和可持续性将决定行业龙头的归属。整体而言,市场现在主要有四类市场参与者:开发商类、中介类、酒店类、创业类。

开发商类背景的公寓管理公司,充分利用了母公司手中的闲置自持资产进行升级改造,同时借助集团整体的信用进行低成本融资。但他们的劣势也十分明显,离开了母公司的资源支持,温室中成长起来的团队在业务进行对外扩张时盈利的持续能力将遭遇严峻挑战。代表机构有万科泊寓、招商壹栈;

中介背景的公寓机构如链家(自如)、我爱我家(相寓)主要由租赁中介业务延展而来 ,有天然的客源和分散式房源获取渠道,所以中介背景的长租公寓商主要以分散式公寓切入市场。中介背景的公寓商最大的挑战来自于运营,对产品的理解和成本控制能力将是争夺市场的关键;

酒店类背景的公寓商如华住(城家)、窝趣(铂涛)等的主要优势在于,住客和存量物业的管理经验上要比别的市场参与者都丰富,运营效率有先发优势,并且在物业资源端。与开发商相似,酒店集团也拥有较多的存量物业可以进行改造转变物业运营功能。

创业类是目前长租公寓领域中数量最多的参与者,与其它市场参与者相比而言,他们在资源端和资金端都没有先发优势,但经营思路和方式灵活,通常能在一个细分子领域中实现超速跨越。

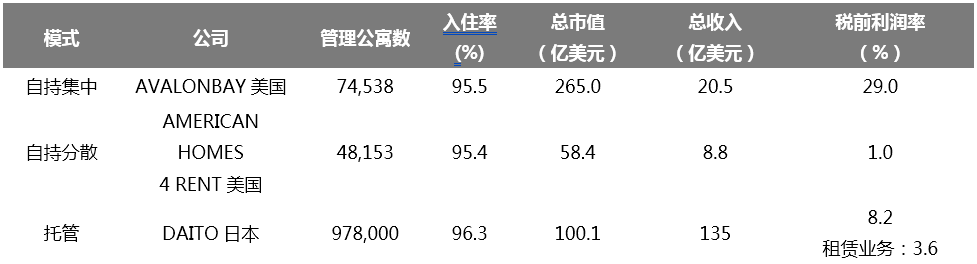

3、美日市场上三种成熟模式分析

纵观美国和日本的长租公寓市场,我们发现有三种代表型的上市公司:自持集中型、自持分散型、托管型。前两种出现在美国市场,市值最大的两家公司为AVALONBAY(AVB)和AMERICAN HOMES 4 RENT(AMH);最后一种出现在日本市场,市值最大的是大东建托(DAITO)。其中盈利能力最好的是自持集中式的AVB,税前利润率为29%,其次是托管式的大东建托,纯租赁业务的税前利润率为3.6%。自持分散式的AMH只有1%。

图5:自持集中式盈利能力最强

来源:公司年报,华菁证券研究所

各家均采用2016年年报数据,汇率按1美元=110.97日元折算

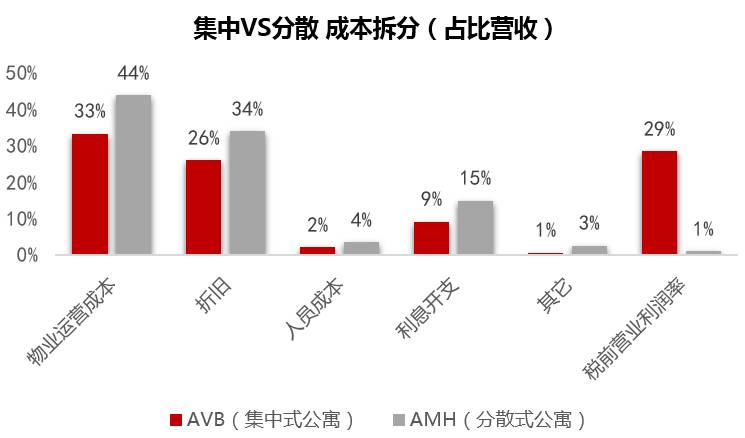

集中VS分散:集中式的赚钱优势明显

我们选择同样自持经营,并且都在美国市场上市的AVB和AMH进行比较,可以看到,在物业运营成本和折旧两项涉及物业本身的成本上,集中式公寓都大幅跑赢分散式。这主要是由于集中式公寓具有集中拿房、集中装修、集中管理和一次性投入市场等特点,并且大部分集中式公寓为自建或者协商收购,较通过单个物业投标而来的分散式公寓有明显的成本端优势。

图6:集中VS分散成本拆分(占比营收)

来源:公司年报:华菁证券研究所;营业利润率不含房产交易

自持集中式的赚钱之道

通过对美国长租公寓板块6家集中式公寓公司的综合研究我们发现,稳定的自持集中式公寓运作模式包含以下几个特点:

自己持有90%以上的物业 ,顺应周期进行物业的获取和出售;

物业获取方式以自主开发为主,占6成,收购占4成,持有资产周期在4年以上,开发类资产占总资产比重为9.5%;

资本结构上股权融资与债权融资比例约为1:1,平均资产负债率46.1%。

托管式需要产业链上下游强整合获取规模利润

经过几十年的业务演进和发展,大东建托已经形成了以托管租赁为平台入口贡献稳定现金流,以建筑业务为利润中心,金融、护理、能源业务为增值引擎的产业链协同模式。托管租赁业务虽然贡献了55%的业务收入,但利润贡献只有5%。作为利润中心的建筑业务以45%的收入占比贡献了75%的利润。租赁业务越来越成为一个平台和入口业务,起到带动产业链发展和协同盈利的作用,而非单独作为利润中心存在。

盈利模式总结:拥抱资本&拥抱产业链

从美国和日本两种比较成功的商业模式可以看到,长租公寓领域要成就可持续的盈利模式有两个可行的方向:

拥抱资本做自持,通过物业的增值获益;

拥抱产业链将租赁业务作为入口,通过产业链业务获取超额利润都是可行的方向。

而这两种商业模式需要的核心能力是有差别的。拥抱资本端需要的核心能力是资本运作能力和对周期的深度理解能力,拥抱产业链的模式则需要相当的平台管理和协同能力。可以说无论哪种模式要做到成功都是有相当门槛的。

叠加前面我们对行业分散度的判断,我们认为长租这个行业要进入不难,但要做大并且持续盈利,以致持续高利润率地盈利是有相当难度的。未来在中国的市场中会走一条先拥抱产业链再拥抱资产的发展路径,在这个过程中不排除会出现同时拥有两端优势的企业出现,同时也会催生或者衍变分化出很多专注做单个领域的专业化的公司,例如装修、家政、搬家、金融等等。

4、资本市场估值展望

成熟市场估值情况

长租公寓市场海外已经形成3类典型商业模式,并且有相关的上市公司,从PS估值上看,自持集中式>自持分散式>托管分散式。自持集中式市值最高的公司AVB的PS达到13,自持分散式市值最大的公司AMH为6.6,托管式为0.7,与开发商的PS值类似为0.7。自持式由于市值中含有对自持物业的重估价值因此PS远高于托管类公司。

国内长租公寓行业及龙头公司估值展望

从A股对资产类公司的估值来看,呈现出周期<非周期<周期+非周期,重资产<轻资产<轻重结合的特征。典型的轻重资产结合、周期非周期业务结合的公司中国国贸拥有资产类公司最高的估值,PS 9倍,PE 32倍。长租公寓领域是另一个能够完美组合周期与非周期业务的行业板块,轻重结合的资产运作模式将极大地改变目前地产板块的估值体系,成就新的高市值龙头出现。

图7:国内资产管理阶段资本市场空间亟待挖掘

来源:Wind,华菁证券研究所;所有估值数据截止5月底,PE为TTM

预测到2027年,品牌公寓占整个租赁市场的比重达到10%,行业整体管理规模预计为1060万间附近,品牌公寓行业的整体估值有望达到约为4.2万亿;龙头公司管理规模约为100万间,与之对应的估值3800亿。

图8:品牌公寓行业及龙头估值推测

来源:华菁证券研究所

假设条件:1、单间年房租收入为50000元;2、入住率为95%;3、PS为8

风险提示:行业内公司盈利能力不稳定,政策多变化。

昨天、今天、明天,你我都在不断的改变

加入SiteServer,我们一起去探索未来!